Zum zweijährigen Bestehen der Klartext-Reihe haben Canada Life und ich uns ein ganz besonderes Thema ausgesucht. Es ist geliebt und gehasst zu gleich. Es taucht regelmäßig, vor allem im Frühjahr, in den Medien auf. Details und Hintergründe zum Thema sind den meisten jedoch nicht bekannt. Ein Blick auf die Kennzahlen verursacht regelmäßig Stirnrunzeln. Richtig, es geht um Solvency II.

Mit Hilfe von Solvency II, auch Solvabilität 2 genannt, soll die Risikotragfähigkeit eines Versicherers bewertet werden. Bevor wir uns mit der Risikotragfähigkeit eines Unternehmens auseinandersetzen, schauen wir uns zunächst einmal das Geschäftsmodell und die damit verbundenen Risiken genauer an.

Geschäftsmodell eines Versicherers und die Risiken

„Alle für einen“ klingt vielleicht ein wenig wie das Motto einer Hollywood-Schnulze, ist aber das Fundament der Versicherungsbranche. Auf diesem Motto basiert der Grundgedanke der Versicherung, auch „Ausgleich im Kollektiv“ genannt. Dieser Ausgleich sorgt dafür, dass das Risiko eines Einzelnen auf die Schultern einer breiten Masse übertragen wird. Das für ein Individuum kaum oder nicht tragbare individuelle Risiko, denken wir nur einmal an einen Brand in der Wohnung oder an eine Berufsunfähigkeit, wird dadurch für „kleines Geld“ tragbar. Jeder im Kollektiv zahlt seinen Beitrag und das gesammelte Geld wird dann an den oder die Betroffenen ausgezahlt.

Ein Versicherungsunternehmen ist eine Service-Plattform, die einem Individuum den Zugang zu dem Ausgleich im Kollektiv ermöglicht. Diese Service-Plattform sorgt für die Administration des Kollektivs und kümmert sich um das Management der Versicherungsrisiken. Bei einem Lebensversicherer ist zudem auch das Management der Kapitalanlage sehr wichtig.

Aus dem Geschäftsmodell eines Versicherers und diesen drei elementaren Aufgaben einer solchen Service-Plattform ergeben sich verschiedene Risiken. Zum Beispiel, weil die tatsächliche Administration des Kollektivs teurer ist, die tatsächlichen Versicherungsfälle häufiger und teurer sind oder weil die Kapitalanlagen tatsächlich weniger abwerfen.

Aus diesem Grund werden Versicherungsbeiträge vorsichtig kalkuliert. Ein prominentes Beispiel für die vorsichtige Kalkulation von Versicherungsunternehmen ist der Rentenfaktor. Den Rentenfaktor hatten wir uns ja schon einmal früher eingehend angeschaut.1 Für den einen oder anderen Marktteilnehmer ist der Rentenfaktor etwas zu vorsichtig kalkuliert. Im jüngsten Beitrag von Herrn Kleinlein im Manager Magazin hat die Allianz dafür ihr Fett wegbekommen.2

Für die Bewertung der Risiken, die ein Versicherer mit seinem Geschäftsmodell und seinem tatsächlichen Geschäft eingeht, stellt Solvency II den Rahmen bereit.

Also gab es schon Solvency I?

Anders als bei COVID-19 („Corona Virus Disease 2019“), bei der es nun mal keine 18er Variante gibt, gab es vor Solvency II bereits Solvency I, auch Solvabilität I genannt.

Mit Solvency (zu Deutsch „Solvenz“) wird allgemein die Zahlungsfähigkeit eines Unternehmens oder einer Person bezeichnet. Die ersten Regelungen zur Solvenz in der Lebensversicherung gehen in die 70er-Jahre auf eine EU-Direktive zurück. Diese Direktive schreibt vor, dass Lebensversicherer genügend eigenes Kapital vorhalten müssen, um Unsicherheiten aus dem Geschäftsmodell auffangen zu können. Es soll also im Unternehmen stets eine Art Puffer für schlechte Zeiten vorhanden sein. Dieser Puffer ist mit geeigneten Eigenmitteln des Unternehmens zu bilden.

Unter dem Aufsichtsregime Solvency I musste, stark vereinfacht dargestellt, für klassisches Spargeschäft 4 Prozent der Rückstellung und für fondsgebundenes Spargeschäft 1 Prozent der Rückstellung als Puffer vorhanden sein. Unter Solvency I existierte bereits eine Solvenzquote. Sie wurde berechnet aus den vorhandenen Eigenmitteln geteilt durch den berechneten Puffer.

Auf den ersten Blick besticht das Regelwerk von Solvency I durch seine Einfachheit und Verständlichkeit. Es scheint Sinn zu machen, dass der gesetzlich geforderte Puffer sich am tatsächlichen Geschäftsvolumen (Rückstellungen) orientiert. Dies ermöglicht einen einfachen Vergleich zwischen den Unternehmen.

Problematisch ist jedoch dabei, dass weder die eigentlichen Risiken bei der Kapitalanlage (Aktivseite der Bilanz) noch die tatsächlichen Versicherungsrisiken (Passivseite der Bilanz) berücksichtigt werden.

Hierzu ein Beispiel: Nehmen wir an, wir hätten zwei Lebensversicherer mit Rückstellungen für klassische Kapitallebensversicherungen in nahezu gleicher Höhe. Dann wären die Anforderungen gemäß Solvency I auch nahezu identisch, obwohl das Geschäft der beiden Lebensversicherer und die tatsächliche Kapitalanlage sich sehr wohl unterscheiden können. Oder anders gesagt: Wenn ich (gerade in der heutigen Zeit) eine Milliarde Euro klassische Rückstellungen habe, dann macht das einen großen Unterschied, ob ich als Unternehmen einen durchschnittlichen Garantiezins von 1 Prozent oder 3 Prozent erwirtschaften muss. Und sehr wohl macht auch es einen Unterschied, wie meine Kapitalanlage sich aktuell genau aus Aktien, Anleihen und Co. zusammensetzt.

Auf Basis von Solvency I konnte man die eigentliche Risikotragfähigkeit des Unternehmens also nicht wirklich ermitteln. Dies war in den 90er-Jahren des letzten Jahrhunderts vermutlich weniger problematisch, da die Zinserträge noch kräftig sprudelten, der Wettbewerb noch ein ganz anderer und auch die Produktlandschaft noch so schön einfach und übersichtlich war. Mit dem Aktiencrash, der Finanzkrise, sinkenden Zinsen und einer explodierenden Produktwelt drehte sich das Blatt seit der Jahrtausendwende.

Der Weg zu Solvency II

Legendäre Beispiele für Versicherer in der Krise sind wohl Gerling3 und AIG4. Auch die nun schon sehr, sehr lang anhaltende Niedrigzinsphase in Japan haben einige, darunter auch durchaus große Lebensversicherer, nicht überlebt.

Dennoch würde ich meinen, dass die Versicherungsbranche bisher immer recht gut durch Krisen gekommen ist. Anders als vielleicht die Bankenbranche, die im Zuge der Finanzkrise (2007 ff) und der Pleite der Investmentbank Lehman Brothers (2008) noch heute darunter leidet.

Im Juli 2007 hatte die Europäische Kommission einen Vorschlag für eine Solvabilität-II-Rahmenrichtlinie dem Europäischen Parlament und Rat vorgelegt. Allerdings dauerte es von der Gültigkeit der Richtlinie im Jahre 2009 bis zur nationalen Umsetzung im Januar 2016 noch einige Jahre, bis das neue Aufsichtsregime dann letztlich in Kraft getreten ist. 5

Solvency II ist nicht nur ein EU-Projekt zur Verbesserung der Aufsicht über Versicherungen, sondern auch ein Beitrag zur Harmonisierung des Aufsichtsrechts in der EU.

Und was ist jetzt bei Solvency II genau anders als bei Solvency I?

Da es sich auf drei Beinen besser steht als auf einem, verfolgt Solvency II einen Drei-Säulen-Ansatz. Diese drei Säulen beschäftigen sich mit unterschiedlichen Themen:

Wir beschäftigen uns im Weiteren nur mit Säule 1 und der neuen Berechnung der Solvenzquote.

Während unter Solvency I Kennzahlen aus der Bilanz herangezogen werden konnten, wird bei Solvency II auf Marktwerte abgestellt. Es werden bei der Solvenzquote die Marktwerte der vorhandenen Eigenmittel durch die Marktwerte der Verpflichtungen geteilt. Da es für die Verpflichtungen keinen echten „Markt“ gibt, gibt es dafür auch keine Marktpreise, wie etwa für Aktien an der Börse. Die Marktwerte der Verpflichtungen müssen über sehr aufwendige Simulationen ermittelt werden.

Während man also nach Solvency I mit einfacher Multiplikation die Solvenzquote ermitteln konnte, braucht man bei Solvency II aufwendige Projektionen von Bilanzen über einen sehr langen Zeitraum.

Oder anders gesagt: Während für Solvency I für die Berechnung der Solvenzquote der Abschluss der zweiten Grundschulklasse ausreichend war, bedarf es jetzt bei Solvency II mindestens eines Studiums (unter anderem) in Mathematik.

Berechnung der Solvenzquote nach Solvency II: Black-Box mit vielen Knöpfen und Schaltern

Grundsätzlich besteht für die Unternehmen die Möglichkeit, ein eigenes Modell für die Bewertung der eigenen Risikotragfähigkeit unter Solvency II zu entwickeln (sogenanntes „internes Modell“). Dieses Modell muss jedoch vorab von der Aufsicht genehmigt werden. Tatsächlich machen davon nur wenige Unternehmensgruppen Gebrauch.

Viel weiter verbreitet ist die Anwendung des sogenannten „Standardmodells“. Für dieses Modell hat der GDV sogar ein Rechentool entwickelt, das „Branchensimulationsmodell“. Dieses Tool steht allen Lebensversicherern in Deutschland zur Verfügung.

Damit müssen die Lebensversicherer kein eigenes Modell erarbeiten. Sie müssen „lediglich“ selbst überprüfen, ob dieses Branchensimulationsmodell für das eigene Unternehmen geeignet und angemessen ist. Dies scheint wohl generell der Fall zu sein, weil der überwiegende Anteil der Lebensversicherer dieses Tool tatsächlich verwendet. Zwischen dem internen Modell und dem Standardmodell gibt es noch so eine Art Zwischenlösung, das sogenannte „partielle, interne Modell“.

Das Branchensimulationsmodell erfordert einigen Input, den die Lebensversicherer aufbereiten müssen. Es hat zudem viele Knöpfe und zahlreiche Schalter, etwa so wie in einem Flugzeugcockpit. Nur, so sagt man, ist ein Flugzeug zu fliegen viel, viel einfacher.

Ein Lebensversicherer muss für die Berechnung der Solvenzquote mit Hilfe des Branchensimulationsmodells zahlreiche eigene Annahmen herleiten und einige Festlegungen für die Zukunft vornehmen. Dies sind zum Beispiel Annahmen zur Wertentwicklung der Kapitalanlagen oder der Entwicklung der Sterblichkeit. Er muss Annahmen zum Beispiel zum Kündigungsverhalten der Kunden treffen und die Überschussbeteiligungspolitik des Unternehmens in der Zukunft einschätzen.

Hinzu kommt, dass sowohl unternehmensseitig als auch modellseitig zahlreiche Vereinfachungen gemacht werden (müssen). Ein prominentes Beispiel sind etwa die dynamischen Hybridprodukte, die aktuell als statische Hybridprodukte abgebildet sind.

Kleine Veränderungen in diesen Annahmen und bei den Vereinfachungen können bereits große Auswirkungen auf die Marktwerte der Kapitalanlagen und der Verpflichtungen haben. Insbesondere ist dabei der sehr große Einfluss des aktuellen Zinsniveaus zu nennen. Dies kann für starke Schwankungen bei der Solvenzquote führen.

Um eine reibungslose Umstellung der bestehenden lokalen Systeme auf Solvency II zu ermöglichen, können alle europäischen Versicherer zudem verschiedene Hilfsmaßnahmen nutzen. Diese sorgen für eine temporäre „Abschwächung“ des Modells und damit für eine höhere Solvenzquote. Daher muss man zwischen der Brutto-Solvenzquote (inklusive aller Hilfsmaßnahmen) und der Netto-Solvenzquote (ohne jegliche Hilfsmaßnahmen) unterscheiden.

Schauen wir trotzdem – oder gerade deswegen – auf das aktuelle Zahlenwerk

Weil die Zahlen nun mal schon da sind, schauen wir sie uns auch an. Die Solvenzquoten für das Jahr 2019 sind mit Stichtag 31.12.2019 berechnet.

Aufsichtsrechtlich sagt man, dass Unternehmen mit einer Solvenzquote über 100 Prozent über ausreichende Kapitalreserven für Negativszenarien verfügen, die statistisch einmal in 200 Jahren eintreten.

Liegt die Solvenzquote signifikant unter 100 Prozent, so kommt das Unternehmen bei der BaFin in „Manndeckung“ 6.

Hier ein paar Erkenntnisse aus den aktuellen Zahlen:

- Die durchschnittliche Brutto-Solvenzquote für das Jahr 2019 liegt gemäß www.solvencydata.com7 (Stand 15.05.) bei rund 423 Prozent. Dies ist gegenüber dem Vorjahr, mit durchschnittlich rund 482 Prozent, eine Reduktion um etwa 60 Prozentpunkte.

- Dieser Durchschnitt ist alleine dadurch schon mit Vorsicht zu genießen, da hier sowohl die verschiedenen Modelle (Internes Modell, Standardmodell und Zwischenlösung) als auch die verschiedenen Hilfsmaßnahmen in einen Topf geworfen werden.

- Die kleinste Brutto-Solvenzquote liegt bei rund 137 Prozent und die größte bei rund 1.173 Prozent, also rund 1.036 Prozentpunkte höher. Diese starke Spreizung war auch bereits im vergangenen Jahr zu beobachten (Spreizung 2018: 941 Prozentpunkte).

- Weiterhin ist interessant zu sehen, wie sich die Zahlen von 2018 auf 2019 verändert haben. Während wir auf Gesamtsicht eine Reduktion der Solvenzquote von 2019 auf 2018 sehen, unterscheidet sich dies auf Unternehmensebene deutlich. Hier gibt es Unternehmen, bei denen sich die Quote teils stark verbessert (bis zu mehr als 800 Prozentpunkte) oder aber auch stark reduziert (bis zu mehr als 600 Prozentpunkte).

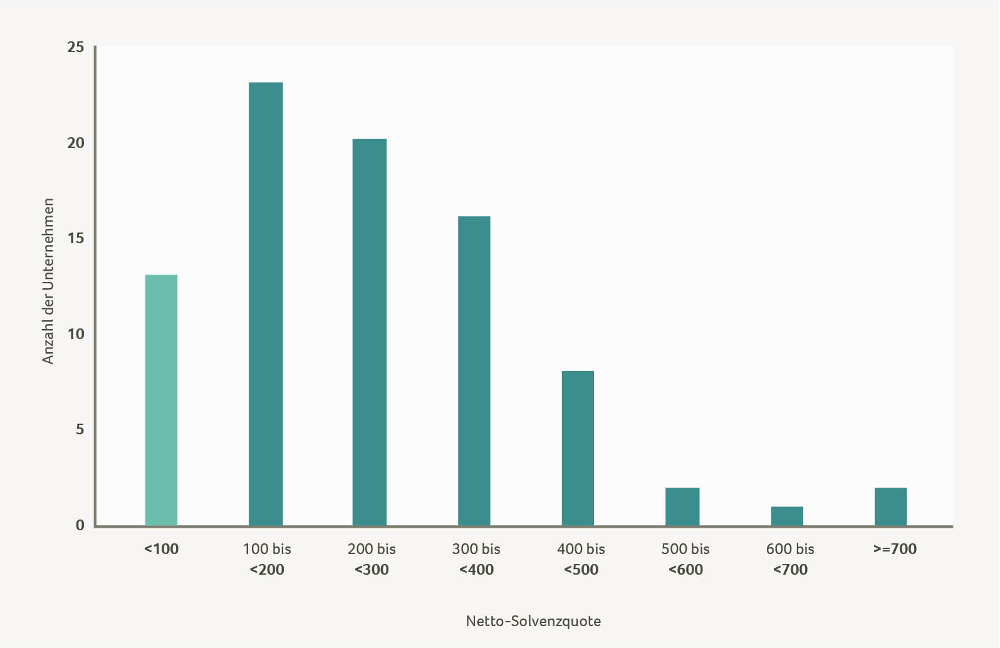

- Interessant ist auch zu sehen, dass es bei der Brutto-Solvenzquote alle Unternehmen über die „Hürde“ von 100 Prozent schaffen. Bei der Netto-Solvenzquote, also ohne die ganzen Hilfsmaßnahmen, sieht es anders aus: Hier liegen 13 Unternehmen unter 100 Prozent.

- Die Verteilung der Netto-Solvenzquote aller 85 auf der Webseite7 aufgeführten Lebensversicherer gestaltet sich wie folgt:

Zum Glück kein Wettbewerb um die Solvenzquote

Die Diskussion der Zahlen lässt schon vermuten, dass ein Vergleich nun wirklich nicht angebracht ist. Auch die Erläuterungen zum Modell weiter oben, „verbieten“ einen Vergleich. Zum Glück gibt es auch bis heute keinen Wettbewerb um die Solvenzquote. Zum einen, weil die Unternehmen wohl genau wissen, dass es sich nur um eine sehr vage Momentaufnahme handelt und aber auch, weil die weiteren Marktteilnehmer sich grundsätzlich mit den Zahlen und der Interpretation der Berechnungen schwertun.

Die Solvenzquote ist wirklich im besten Fall eine vage Momentaufnahme und kein Indikator für die langfristige Zukunft. Bei den üblich langen Vertragslaufzeiten in der Lebensversicherung wird man sich bei Abschluss eines Vertrages schwertun, sich auf die gerade heute vielleicht gute Solvenzquote zu stützen. Schon morgen könnte diese (ganz) anders aussehen. Und selbst bei einer aktuell „guten“ Quote gilt: Was heißt eigentlich schon gut, wenn man nicht weiß, wie die Zahlen zustande gekommen sind?

Die deutsche Aktuarvereinigung bringt es auf den Punkt: „Ein Dilemma besteht darin, dass einerseits die Reduktion auf die Solvenzquote als einzelne Zahl nicht sachgerecht und andererseits die Berechnung selbst für Fachleute kaum nachvollziehbar ist.“8.

3: https://www.handelsblatt.com/archiv/hintergrund-chronik-der-gerling-krise/2240498.html und https://www.welt.de/print-wams/article104325/Die-Gerling-Geschichte.html

4: https://de.wikipedia.org/wiki/American_International_Group#Finanzkrise_ab_2007

7: http://www.solvencydata.com/ticker

8: https://aktuar.de/fachartikelaktuaraktuell/AA32_Solvabilitaetsquote.pdf