Die Börsenkrise von 2000 bis 2003 und auch der Ausbruch der Finanzkrise im Jahr 2008 haben der fondsgebundenen Lebensversicherung (FLV) stark zugesetzt. Das Neugeschäft ist eingebrochen und hinkt heute der guten alten Zeit noch weit hinterher. Doch könnte sich das schon bald wieder ändern.

Das schlechte Börsenjahr 2018 dürfte jüngst beim Absatz von reinen fondsgebundenen Produkten auch kaum hilfreich gewesen sein. In Deutschland spielen weiterhin Garantien, oder zumindest „Sicherheiten“, eine große Rolle. Längst haben sich Hybrid- und Select-Produkte ihren zentralen Platz erkämpft und die alte Klassik sowie die reine FLV an den vertrieblichen Rand gedrängt.

Dennoch sind die Chancen für die FLV aktuell recht gut. Die Zinsen sind seit Jahren denkbar niedrig, das Sparbuch ist für die Geldanlage längst keine Alternative mehr und auch die Klassik hat im Niedrigzinsumfeld ausgedient. Selbst die aktuellen Platzhirsche, die Hybrid- und Select-Produkte, tun sich schwer, da sie doch stark von der klassischen Anlage des Lebensversicherers abhängen.

Kurzum, die Chancen für die FLV stehen gut! Aber auch bei Banken und Assetmanagern ist die Zeit nicht stehen geblieben: Mit einem automatischen Anlagemanagement (einem sogenannten „Robo-Advisor“) bekommt der Ottonormalverbraucher eine kostengünstige, transparente und maßgeschneiderte Anlage. Auch Banken liefern mit ihren flexiblen, strukturierten Produkten (früher auch Zertifikate genannt) gute Produktalternativen. In der Zukunft werden Banken damit vor allem bei steigenden Zinsen punkten.

Ist nun das Glas für die FLV halbvoll oder halbleer?

Was ist überhaupt eine fondsgebundene Versicherung?

Eine fondsgebundene Lebensversicherung (heutzutage vielmehr eine fondsgebundene Rentenversicherung) ist eine Versicherung, bei der die Ablaufleistung an die Wertentwicklung von Finanzprodukten, meistens Fonds, gebunden ist. Der Lebensversicherer übernimmt bei einer FLV keine Verpflichtung, die Leistung in einer absoluten Höhe zu erbringen. Sämtliche Wertveränderungen bei der Kapitalanlage gehen vollständig zu Lasten und zu Gunsten des Versicherungsnehmers.

Je nach Kapitalanlage können die möglichen Ergebnisse der FLV recht volatil sein. Für die mögliche Ablaufleistung kann man auf Basis von verschiedenen Annahmen nur sehr vage Aussagen machen und nur ganz grobe mögliche Korridore benennen. Mitunter ist auch der Verlauf des Vertragsguthabens recht volatil – ein Umstand, den die meisten LV-Kunden vermutlich eher weniger schätzen. Dem kann man natürlich entgegnen, dass der Versicherungsnehmer selbst über die Anlagestrategie entscheidet. Kann und will er das aber überhaupt?

Nun, in der Regel kann er zumindest aus einem mehr oder weniger umfangreichen Sammelsurium an Fonds seine Anlage selbst wählen. Zumeist bietet der Versicherer auch verwaltete Strategien an, bei denen, ähnlich zu einem Dachfonds, zahlreiche verschiedene Fonds in einem Portfolio gemischt werden. Bei diesen Strategien übernimmt der Versicherer oder ein bekannter Vermögensverwalter das Anlagemanagement. Für dieses Mehr an Komfort zahlt der Kunde oftmals eine zusätzliche Gebühr.

Die Anlage einer FLV kann natürlich auch während der Laufzeit des Vertrages vom Kunden geändert werden. Mit einem „Shift“ kann das Guthaben neu allokiert und mit einem „Switch“ die Anlage der zukünftigen Sparprämien gewechselt werden.

Nach dem Börsencrash am Anfang des Jahrtausends hat es sich dann auch herumgesprochen, dass es vielleicht weniger sinnvoll sein kann, vor allem bei hohen Einmalprämien, alles an einem Tag direkt zu 100 % in Aktien zu investieren. Zudem macht es auch nicht unbedingt Sinn, bis zum letzten Tag der Vertragslaufzeit mit maximalem Risiko investiert zu sein. Daher haben sich einfache Start- und Ablaufmanagements etabliert, bei denen zu Beginn bzw. am Ende des Vertrages das Risiko schrittweise erhöht bzw. reduziert wird.

Langfristig ist eine Aktienanlage (fast immer) sinnvoll

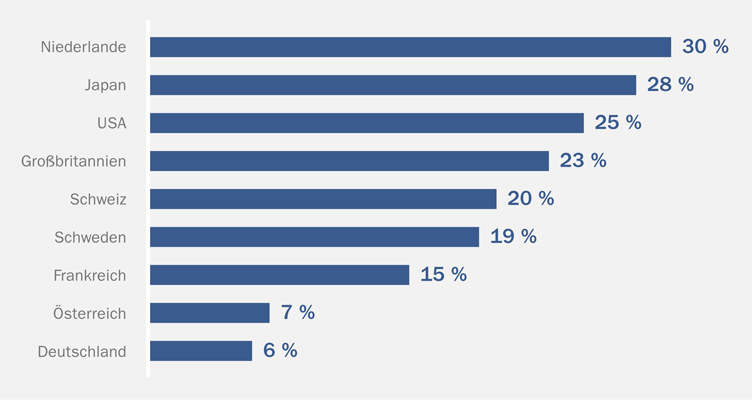

Dass eine Aktienanlage langfristig sinnvoll ist, weiß ja nun fast schon jedes Kind – dennoch tun sich gerade die Deutschen mit der Aktienanlage recht schwer. In der Tat hinkt Deutschland bei der Anzahl an Aktionären im Vergleich mit anderen Ländern weit hinterher.

Vielleicht sind es die schlechten Erfahrungen der Vergangenheit, einfach nur fehlendes Finanzwissen oder die Gewohnheit. Jedenfalls ist es erstaunlich, dass die Deutschen so viel Geld auf Sparbuch, Giro- und Tagesgeldkonto horten. Vor allem gerade jetzt in der Niedrigzinsphase.

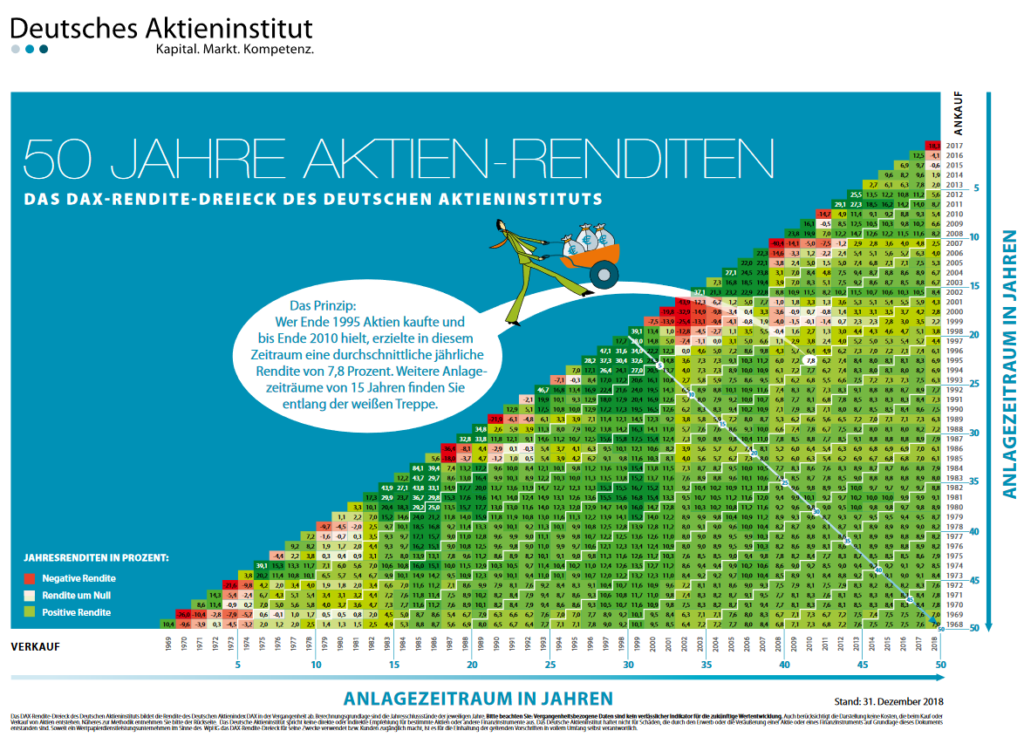

Das Deutsche Aktieninstitut (DAI) belegt mit dem Dax-Rendite-Dreieck jedes Jahr aufs Neue, dass eine langfristige Anlage in deutsche Aktien sinnvoll und vorteilhaft ist.

Die gleiche Grundaussage liefert das DAI übrigens auch für europäische Aktien.

Reicht ein USP?

Warum tut sich die FLV dennoch so schwer? Vielleicht weil sie als teuer, intransparent und wenig flexibel gilt. Auch erscheint die FLV zumindest gefühlt weit weg vom Aktienmarkt zu sein. Der Kunde investiert erst Geld in einen Lebensversicherungsvertrag, von dort wird es in einen Dachfonds investiert, der wiederum in Fonds investiert, die wiederum dann irgendwie in Aktien investieren. Der Weg an den Kapitalmarkt erscheint recht lange – und jeder Zwischenhändler hält natürlich auch die Hand auf.

Aktuelle Zahlen zum FLV-Markt scheinen das Desinteresse zu bestätigen: Nach aktuellen Zahlen des Gesamtverbands der Deutschen Versicherungswirtschaft (GDV) lag der Anteil der fondsgebundenen Versicherungen im Jahre 2017 am Neuzugang mit laufender Beitragszahlung bei rund 11 % und am Neuzugang gegen Einmalbeitrag bei rund 5 %. Jeweils denkbar niedrige Werte.

Und doch spricht ein gewichtiges Argument für die FLV: der Steuervorteil. Und dieser könnte sich auch noch weiter vergrößern, wenn nämlich die aktuellen Überlegungen zur Abschaffung der Abgeltungssteuer Realität werden würden. Dies dürfte zwar leider die Aktienkultur in Deutschland nicht fördern, aber der Zugang zum Kapitalmarkt über eine FLV würde dadurch noch interessanter werden.

Sich auf den Steuervorteil als einzigen USP auszuruhen, erscheint mir jedoch ein zu dünnes Eis zu sein.

Die Kapitalanlage wird digital – die FLV dann nun endlich auch!?

Längst etablieren sich „Robo-Advisor“ und Plattformen für Finanzprodukte. Diese Produkte sind transparent und kostengünstig. Sie sind zudem maßgeschneidert und berücksichtigen die Präferenzen des Kunden in Bezug auf Regionen, Inhalte und Risiken. Der einfache Zugang via App oder Internet ist auch bereits eine Selbstverständlichkeit. Nie war es einfacher und schneller, einen Zugang zum Kapitalmarkt zu bekommen. Um in diesem Wettbewerb mithalten zu können, muss auch die FLV endlich digital und einfach werden.

Die Grenzen verschwimmen

Mit solchen Bestrebungen bei der FLV verschwimmen aber auch zunehmend die Grenzen zwischen einer FLV und einem LV-fremden Angebot. Dann stellt sich schon die Frage, warum das eine Produkt (also die FLV) steuerlich begünstigt sein soll und das andere, verdammt ähnliche Produkt, es gerade nicht ist. Ist die LV-Branche etwa auf dem Holzweg, wenn sie die FLV zu stark auf die Anlage reduziert und sie die FLV im Wettbewerb mit dem Assetmanager an dessen Produktangebot angleicht?

Die FLV muss sich weiterentwickeln!

Zweifelsfrei muss sich die FLV weiterentwickeln. Dabei meine ich Elemente wie ein einfaches Kostensystem, flexible Ein- und Auszahlungen und eine Auswahl an verschiedenen Anlagen und Anlagestrategien. Es müssen auch nicht immer Fonds sein! Werden diese Erweiterungen alleine ausreichen, um im Wettbewerb um den Endkunden zu bestehen? Ich denke nein! Die genannten Elemente sind notwendig, aber noch nicht hinreichend!

Geht es in Deutschland überhaupt ohne Garantien?

Ist Deutschland bereit für eine Kapitalanlage ohne Garantien? Wird es möglich sein, innerhalb kurzer Zeit ein Volk von Aktienmuffeln in Kapitalmarktfans zu verwandeln? Dies dürfte vermutlich in der breiten Masse eher nicht der Fall sein. In der Vergangenheit war daher die Weiterentwicklung der FLV häufig von der Suche nach Garantien geprägt. Denken wir dabei nur zum Beispiel an Garantiefonds oder auch die Variable Annuities. Leider haben diese Produktkonzepte entweder dem Endkunden oder dem Versicherer nicht immer nur Freude bereitet.

Wohlfühlfaktor auch ohne Garantien

Für einen schonenden Übergang aus der alten Garantie- in die Aktienwelt erscheinen Sicherheiten mehr als nur ein Wohlfühlfaktor zu sein.

Im Rahmen einer FLV sollten vor allem auch Anlagestrategien mit gewissen Sicherheiten angeboten werden. Dabei können ein „cleveres“ Start- und Ablaufmanagement und/oder ein Lifecycle-Management zum Einsatz kommen. Bei letzterem handelt es sich um eine dynamische Anlagestrategie, die, solange der Ablauftermin noch in ferner Zukunft liegt, chancenreich investiert und, je näher der Ablauftermin rückt, vermehrt in risikoärmere Anlagen übergeht.

Ein solches Lifecycle-Management könnte um risikobasierte Entscheidungen im Sinne der „Robo Advisor“ ergänzt werden. Dann würde zusätzlich zum Anlagehorizont auch die aktuelle Risikoneigung des Kunden einen Einfluss auf die Allokation zwischen risikoarmen und chancenreichen Anlagen nehmen.

Noch einen Schritt weiter wären Garantien, die flexibel vom Kunden hinzu wählbar sind. Dabei könnte der Kunde Dauer und die Höhe der Absicherung selbst festlegen. Die Kosten für diese Absicherung orientieren sich an den aktuellen Marktkonditionen und könnten dem Kunden transparent und „real time“ angezeigt werden.

In jedem Fall ist es essentiell, dem Kunden transparent vor Augen zu führen, dass Sicherheiten und Garantien Geld kosten und sich letztlich auch in Form von Renditeeinbußen zeigen.

Und nun?

Bei der FLV stehen aktuell viele Fragezeichen im Raum:

- Steht oder fällt der Steuervorteil, oder wird er vielleicht durch die Abschaffung der Abgeltungssteuer noch grösser werden?

- Schaffen es die Lebensversicherer, einen Mehrwert bei der Kapitalanlage gegenüber den Angeboten außerhalb des LV-Marktes zu bieten?

- Muss der Mehrwert einer FLV eigentlich nur über die Kapitalanlage kommen? Haben die Lebensversicherer die FLV fälschlicherweise in den letzten Jahren mehr und mehr auf die Anlage reduziert?

- Wo bleiben eigentlich die Komponente „Versicherung“ und der reale Nutzen für die Altersvorsorge?

- Wird der Kapitalmarkt überhaupt mitspielen? Droht der Börse mit Handelskriegen, Exits und Konflikten nicht schon bald die nächste Krise?

Am Ende wird mitentscheidend sein, welcher der Anbieter den besseren Kundenzugang hat. Bei allen Diskussionen um Einfachheit und Digitalisierung hat aktuell noch immer der klassische Vertrieb den Kundenkontakt.

Die Renaissance der FLV hängt am seidenen Faden. Und solange die Versicherer weiterhin vermehrt und fokussiert die klassische Anlage hervorheben, bleibt im Versicherungsbereich die FLV die einzige Alternative und leider vermutlich auch im Schatten. Dabei tun die Versicherer gut daran, in der Zukunft nicht (nur) auf ihr konventionelles Sicherungsvermögen zu setzen. Die FLV muss weiterentwickelt werden und hat ein enormes Potenzial.

Bei der Weiterentwicklung geht es weniger um ein neues Feature für ein einzelnes Produktkonzept, sondern vielmehr um eine flexible Gesamtlösung für den Endkunden. Es geht dabei natürlich auch um Digitalisierung, aber an erster Stelle um einen grundlegenden Perspektivwechsel.

Ein Lebensversicherer hat das Potenzial ein Finanzcockpit zu entwickeln, das den Kunden in die Lage versetzt, seine ganzen persönlichen Finanz- & Versicherungsthemen einfach zu managen – entweder alleine oder mit Hilfe eines (menschlichen) Beraters. Ein Lebensversicherer muss sich als Teil des Ökosystems „Finanzen“ verstehen und in diesem Ökosystem denken und handeln.